強積金投資基本概念

基金投資的好處

強積金透過基金投資,解決市民因為對投資認識不深或資金有限而引致的問題。

以下為自行投資及透過強積金進行投資的分別:

自行投資

- 對投資認識不深

雖然儲蓄方法眾多,例如把錢存放在銀行、購買債券、互惠基金、股票、商品(如黃金)及物業等,但各種方法均有其相關風險,令普羅大眾對投資卻步。

- 資金有限,難以分散投資

大部分人資金有限,不足以投資於不同類型的產品,因而無法建立一個分散的投資組合。然而,若把太多資金集中於某一類投資,便會增加投資風險。

透過強積金進行投資

- 由專業人士管理

強積金基金由專業的基金經理團隊管理。如自行投資,則未必能負擔聘請基金經理協助管理投資。

- 匯集資金、加強分散投資

法例規定,強積金基金須符合分散投資的最低標準。

強積金基金中表現較佳的資產,能抵銷其他表現稍遜的資產所帶來的損失,從而減低投資風險。

投資強積金增加成本效益

強積金基金匯集眾多計劃成員的小額供款,因此持有的資產組合規模,遠高於個人購買的資產規模。計劃成員可享有更多投資選擇,並可增加分散投資的潛力,減低投資風險,更具成本效益。

有關於各強積金成分基金的特點,可透過積金局網頁的強積金計劃文件資料庫瀏覽各計劃的基金便覽了解。

以未知價方式買賣

甚麼是「未知價」方式?

強積金基金買賣均以「未知價」進行,即所認購的基金單位會根據當日市場收市後的資產淨值計算,亦即基金價格要在每個交易日收市後才能計算出來。

換言之,買入/贖回基金的價格有可能比發出買賣指示時所知的價格較高或低。

基金收費

扣除收費

強積金基金從基金資產中扣除基金的收費及開支,當中包括以下的收費和開支:

- 行政費

- 投資管理費

- 受託人費

- 保管人費

- 保薦人費

- 實付開支(例如年度審計費、印刷費及郵費等)

基金的收費和開支通常按日累算,並根據整個基金的淨資產值計算得出。

查看基金價格

為了方便計劃成員查看基金價格:

- 受託人須公布基金的最新單位買入/賣出價格或單位淨資產值

- 基金價格必須每月至少公布一次,而大部分受託人會作出更頻密的公布

- 基金價格須透過至少各一份的香港主要英文和中文日報公布

- 大部分受託人亦會使用電子資訊平台,例如互聯網等公布基金價格

市民亦可查看積金局公布的每月基金價格 。

平均成本法

投資者要做到「低買高賣」,便需要預測入市時機,並作出一筆過投資,但有時候可能會預測錯誤。強積金是以平均成本法運作;這種審慎的理財投資方式可減低市場風險,緩和短期市場波動對投資的影響。

強積金與平均成本法

運用平均成本法,投資者不論基金單位價格高低,均以固定金額作定期投資。強積金計劃成員則透過每月定額供款,以巿價買入強積金基金。

平均成本法的好處

當基金單位價格上升時:該筆金額會買入較少的基金單位。

當價格下跌時:同樣的金額卻可以買入較多基金單位。

經過一段時間後,計劃成員買入的基金單位價格就會拉勻,長線而言,有助抵禦投資巿場的短期波動。

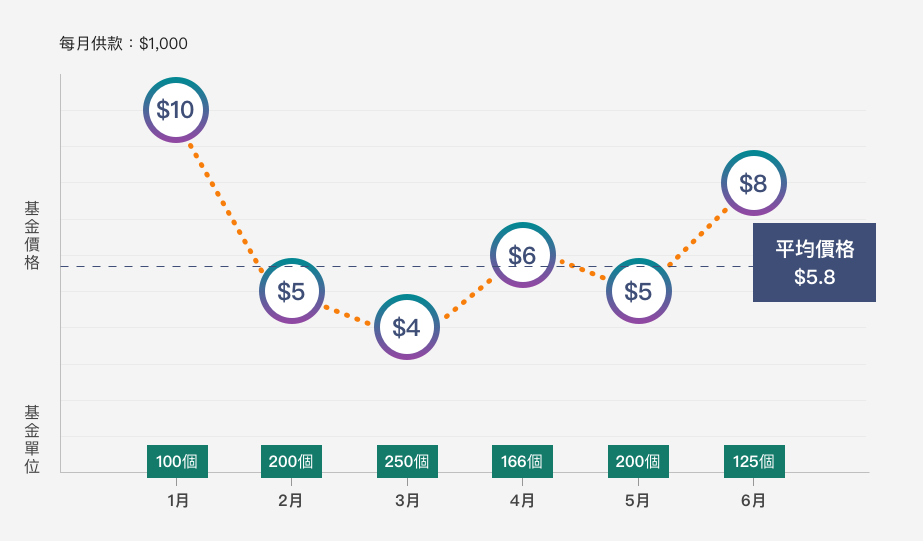

如下圖顯示,基金價格有上有落,平均成本法如何發揮作用。

假設在一月份,該基金價格較貴($10),月供的$1,000只可買100個基金單位;基金價格其後有波動,在三月份回落至$4,該月供的$1,000就可以買到250個基金單位。經過6個月後,買賣價會拉勻,平均計每個單位基金價格為$5.8。

複息效應

甚麼是複息效應?

複息效應是指投資者將每次到期的本金加上回報,成為下一期的本金,亦即「錢滾錢」,像雪球一樣越滾越大。

例子:

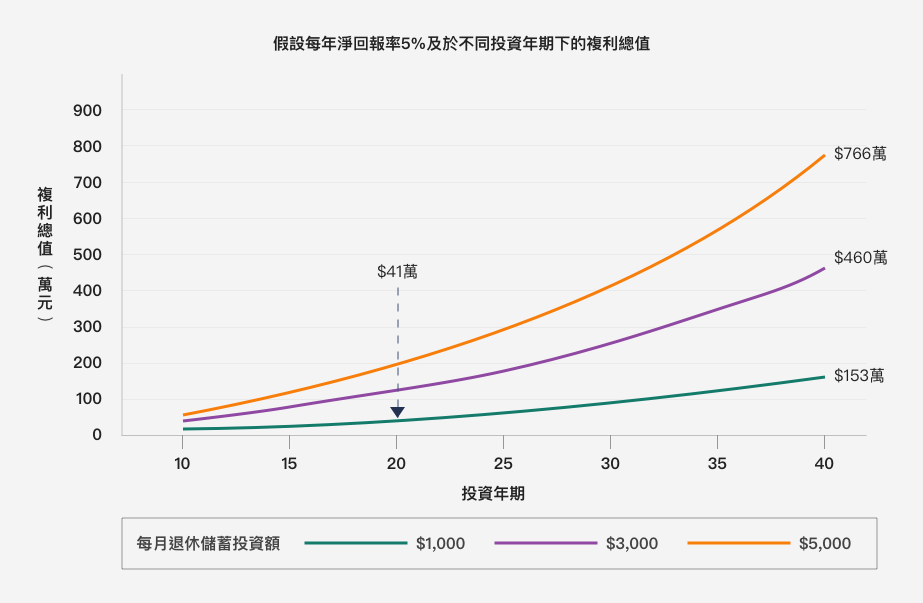

青年人由20歲開始,每月把$1,000作投資,假設每年淨回報率5%,經過20年投資滾存,40歲時大約可以累積$41萬。假如投資年期長達40年,他在60歲時大約可以累積$153萬。雖然他的投資年期只是比前者長了一倍,但累積的金額卻多出接近三倍。因此,每月退休儲蓄投資額愈高,透過複息效應所累積到的金額亦同樣倍增。

提提你,雖然平均成本法可減低價格波動的影響,但是否可以賺得利潤,則視乎你賣出基金的市價。

如何善用複息效應

連本帶利的效果,初期不會太明顯,因為本金要經過時間來產生回報。愈早以複息方法開始強積金投資,便有更長的時間讓本金及回報以複息滾存增值,達到連本帶利增值的效果。

免責聲明

投資涉及風險。請注意所提供的資料僅供參考之用,並不構成投資建議或意見,亦不得視為銷售邀約或游說招攬買賣任何投資產品或服務。本網站盡力確保所提供資料乃屬準確及可靠,但對其準確性及可靠性概不作出任何保證,亦毋須就由於任何不確或遺漏而導致之損失或損害負責。本網站中部份資料由資料供應商所獲得或提供。